Accesso utente

Navigazione

Cerca

Interventi recenti del blog

- Smantellamento internet - distruzione creativa - cambiamento climatico

- Vaccinazione di massa e rendimenti marginali decrescenti

- La sconfitta della scienza

- Vaccinazione di massa durante una pandemia: rischi vs benefici

- Ne cives ad arma ruant

- Quando il diavolo non esiste

- L'albero della Vita

- La Gestazione della Moneta Mondiale

- Lettera ai propri familiari

- THEY EVIL

Chi è on-line

Ci sono attualmente 0 utenti e 3 visitatori collegati.

Nuovi utenti

- melania

- Fontainebleau

- ClaudioTip

- Marco Caco

- flying

Ultime recensioni

Giudizio: da evitare come la peste

Rispetto a questo film, una scoreggia contiene molti più spunti di riflessione sociale.

Giudizio: Si può vedere

Pellicola senza pretese che si lascia vedere e riesce pure a trasmettere il senso di valori perduti evitando di rifilare i soliti precotti

Giudizio: Siamo probabilmente gli unici a non consigliarlo

Inutile e interminabile boiata che non rema da nessuna parte, mascherata da profonda ricerca filmica intellettuale; misteriosamente elogiato a 360 gradi, divieto limitato ai 14 inspiegabile viste le sequenze di sesso esplicito, a meno che non si voglia spingere le ragazzine all'emulazione

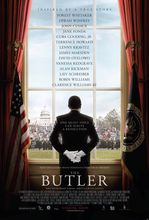

Giudizio: Da vedere con sensori e spirito critico in ascolto

Capolavoro di propaganda trasversale di cui la prima vittima potrebbe essere proprio il regista e poi il resto del cast. Oscena l'immagine dell'America mondata da tutti i peccati che ne esce fuori per vie subliminali.

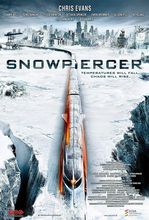

Giudizio: Da vedere

Ritratto quasi perfetto della nostra società e del "Sistema". Ridicole le accuse di inverosimiglianza; come spesso accade per film simili, totalmente frainteso.

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_euoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/silver/t24_ag_en_euoz_2.gif)

![[Most Recent Exchange Rate from www.kitco.com]](http://www.weblinks247.com/exrate/exr24_eu_en_2.gif)

Commenti recenti

4 settimane 4 giorni fa

6 settimane 1 giorno fa

7 settimane 5 giorni fa

7 settimane 6 giorni fa

16 settimane 5 giorni fa

21 settimane 2 giorni fa

24 settimane 3 giorni fa

34 settimane 7 ore fa

35 settimane 4 giorni fa

36 settimane 2 giorni fa