Accesso utente

Navigazione

Cerca

Interventi recenti del blog

- Smantellamento internet - distruzione creativa - cambiamento climatico

- Vaccinazione di massa e rendimenti marginali decrescenti

- La sconfitta della scienza

- Vaccinazione di massa durante una pandemia: rischi vs benefici

- Ne cives ad arma ruant

- Quando il diavolo non esiste

- L'albero della Vita

- La Gestazione della Moneta Mondiale

- Lettera ai propri familiari

- THEY EVIL

Chi è on-line

Ci sono attualmente 0 utenti e 20 visitatori collegati.

Nuovi utenti

- melania

- Fontainebleau

- ClaudioTip

- Marco Caco

- flying

Ultime recensioni

Giudizio: Evitabile

Tavanata allucinante di disarmante idiozia condita da effetti speciali di notevole fattura.

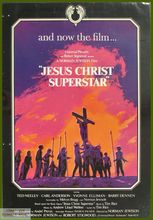

Giudizio: Imperdibile

Emozionante capolavoro su tre livelli: regia, musica e testi. Esce dalla dimensione cinema (invece di esserci rinchiuso) per trasmettere, a livello emotivo, quanto di più vicino ci può essere all'esperienza teatrale. Si tratta di “Un'Opera” a tutti gli effetti dove il mezzo cinematografico funge da “ponte” per chi l'opera (in senso generale) non la conosce ed evitandola non l'ha mai capita.

Giudizio: Esilarante, a tratti irresistibile

Intelligente, irriverente, spassosa e feroce analisi del sistema politico e militare ma anche in dettaglio, dell'america di oggi più nazista degli autentici nazisti del passato. Non si grida al capolavoro ma il deja-vu e i numerosi accostamenti con "Il dottor stranamore" ci stanno tutti

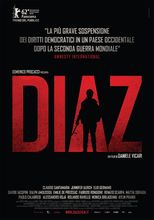

Giudizio: Doloroso, imperdibile, necessario

Più di un cazzotto nello stomaco, difficile da guardare anche se necessario è uno sforzo registico ammirevole che evita la fiction e si mantiene asciutto e tremendamente efficace.

Giudizio: Da vedere

In tempi non sospetti, prima di Internet ma dopo il noto romanzo di Orwell, chi lo aveva letto, aveva già capito dove si sarebbe andati a parare

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_euoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/silver/t24_ag_en_euoz_2.gif)

![[Most Recent Exchange Rate from www.kitco.com]](http://www.weblinks247.com/exrate/exr24_eu_en_2.gif)

Commenti recenti

5 giorni 3 ore fa

10 settimane 1 giorno fa

11 settimane 5 giorni fa

12 settimane 4 giorni fa

16 settimane 5 giorni fa

19 settimane 5 giorni fa

21 settimane 4 giorni fa

23 settimane 2 giorni fa

28 settimane 4 giorni fa

29 settimane 2 giorni fa