Il QE fallisce di nuovo — Ha intorbidito il mercato obbligazionario europeo, ma non ha stimolato i prestiti

di Jeffrey P. Snider1

La descrizione semplicistica del QE deriva da quello che si crede che sia un processo semplice. La banca centrale acquista titoli e così facendo si presume che incarni un'offerta "extra" per i prezzi delle obbligazioni; pertanto i tassi d'interesse scendono nonostante le emissioni. Anche negli Stati Uniti il QE ha avuto problemi con questo semplice rapporto. Piuttosto che farla sembrare una correlazione diretta, semplice e facile da vedere, il meglio che il FOMC ha potuto fare è stato uscirsene con una certa relazione statistica di "premi a termine".

Nonostante il gergo, i premi a termine rappresentano la semplice scusa degli economisti per cercare di spiegare come mai i mercati non sempre sono "razionali". Per illustrare questo punto, ad aprile Ben Bernanke ha scritto una serie di articoli sul perché i tassi d'interesse siano stati così confusi in relazione al suo genio monetario.

Ad esempio, negli Stati Uniti i rendimenti dei decennali sono scesi da circa il 3% alla fine del 2013, a circa il 2.5% durante l'estate del 2014, a circa l'1.9% di oggi. Il recente calo è stato inaspettato per molti osservatori, me compreso. Perché i tassi d'interesse a lungo termine sono così in bassi? E perché di recente sono diminuiti ulteriormente, nonostante i segnali di forza dell'economia degli Stati Uniti?

I premi a termine sembrano essere la risposta, a causa dei quali i mercati obbligazionari fanno il contrario di quello che la politica intende e richiede. Durante il periodo citato da Bernanke, il FOMC stava rallentando il QE e i rendimenti hanno continuato a scendere ben oltre il punto in cui è terminato il QE. Questo comportamento sfrenato non è dissimile, in espressione nominale, dal periodo del "conundrum" di Greenspan.

Bernanke di nuovo:

Il "conundrum" di Alan Greenspan del 2006, quando la FED alzò i tassi a breve termine, ma i tassi a lungo termine non seguirono l'esempio, pare che sia stato il risultato di un premio a termine insolitamente basso, come si può vedere nella Figura 3. "L'abbondanza di risparmi globali" e la domanda per i Treasuries da parte delle banche centrali estere e dei fondi sovrani, possono spiegare il basso valore del premio a termine del 2006. Un'incertezza ridotta sul corso dei tassi d'interesse, come indicato dal valore basso dell'indice MOVE nel 2006 (Figura 3), è un altro fattore.

In altre parole, non ne ha idea. Per l'economista ortodosso, il denaro è solo denaro e la finanza dovrebbe agire come se tali ipotesi generiche abbiano senso. La complessità delle operazioni soprattutto sull'eurodollaro, va ben oltre la portata di un'intera disciplina dedicata a semplificare tutto in modo che matrici di covarianza non superino la potenza di calcolo limitata di tutto ciò che è disponibile presso l'università. In breve, il QE non è un'intrusione diretta nei "mercati" e né ci si dovrebbe aspettare che sia così.

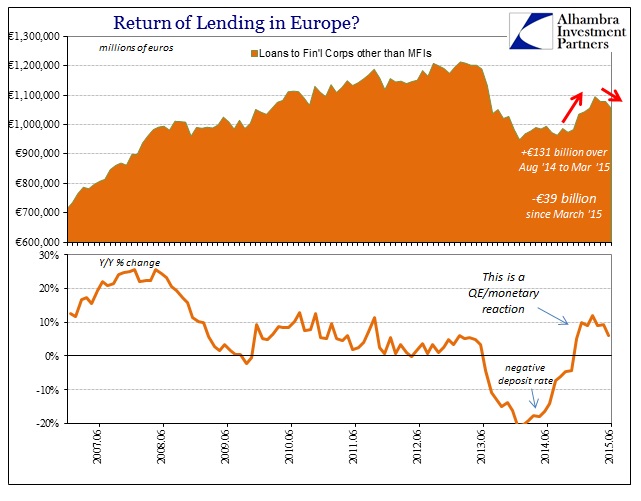

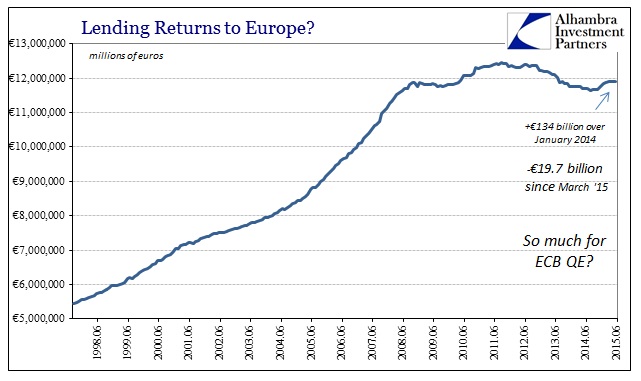

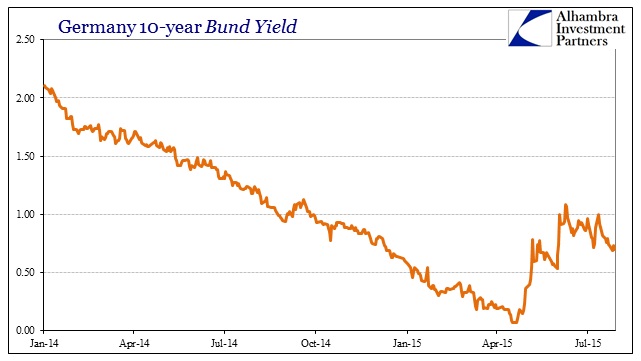

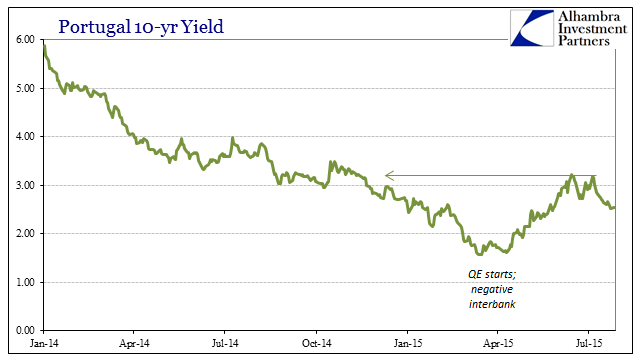

La BCE ha iniziato tale processo a marzo. Dopo poche settimane è stata dichiarato un successo clamoroso, perché c'era una certa attività di prestito. E questo era vero, ma non era l'erogazione di prestiti all'economia reale poiché erano limitati agli istituti finanziari monetari (sebbene sia ancora poco chiara la destinazione più specifica). E' abbastanza curioso che i prestiti in questo settore abbiano raggiunto un picco a marzo e siano diminuiti in modo significativo sin da allora. Pare che le imprese e le istituzioni finanziarie abbiano aggirato gli accordi al fine di trarre profitto da qualunque cosa la BCE avrebbe acquistato, e pare che l'abbiano fatto senza favorire il "sempre più volte citato" prestito all'economia reale (unico strumento che ha la BCE per far funzionare qualcosa).

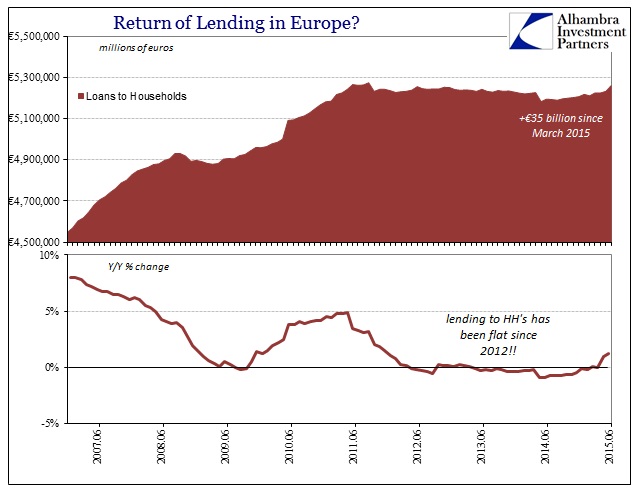

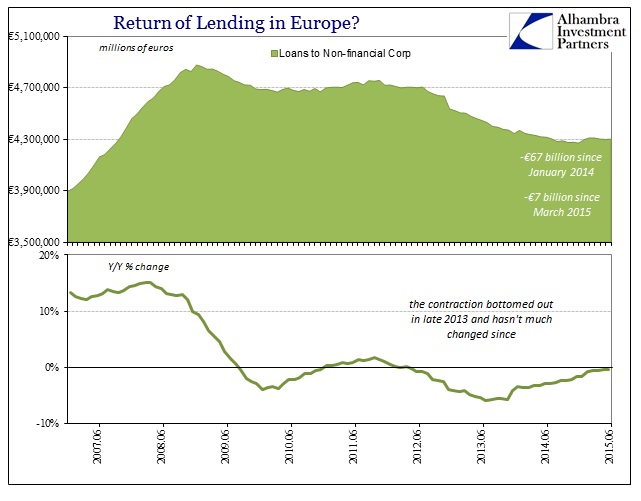

L'unica cosa positiva che finora può essere attribuita al QE, è che i prestiti alle famiglie sono leggermente saliti da marzo, anche se non proprio in maniera significativa (poiché la tendenza rimane piatta). I prestiti alle società non finanziarie resta ancora in territorio negativo, non avendo cambiato per diversi anni (nonostante tutti i massicci interventi monetari precedenti e ormai dimenticati).

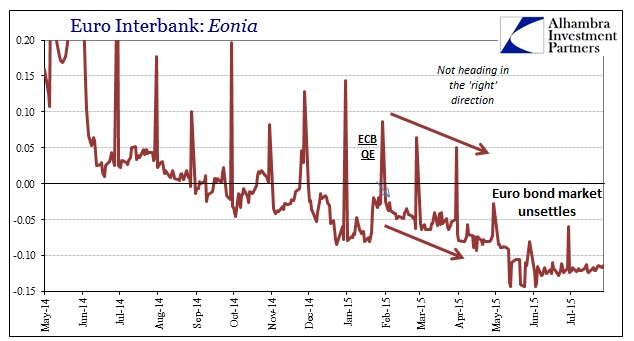

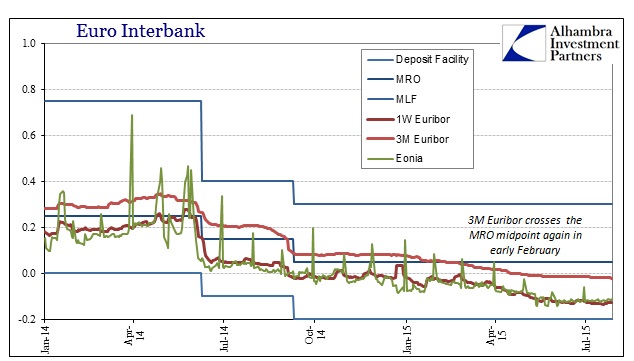

Forse ad un certo punto tutto questo accelererà e la furia del sistema bancario europeo si riverserà in un torrente di prestiti all'economia reale (ne dubito fortemente, ma non si sa mai). Durerà per un po', ma già ci sono molto svantaggi reali. Il più importante e incompreso è rappresentato dalla negatività nei mercati monetari.

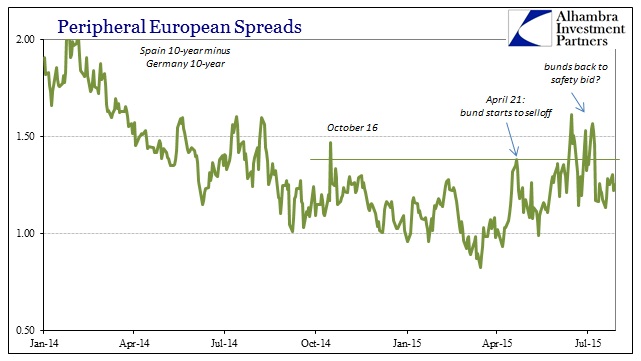

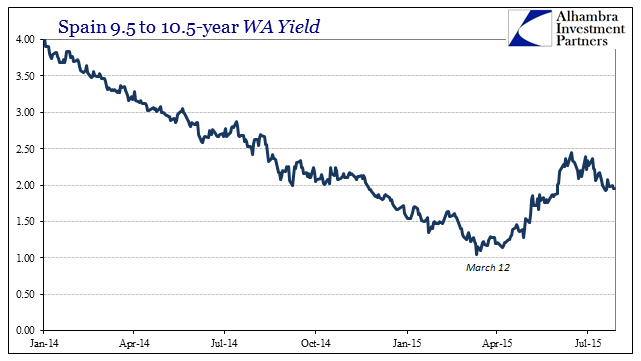

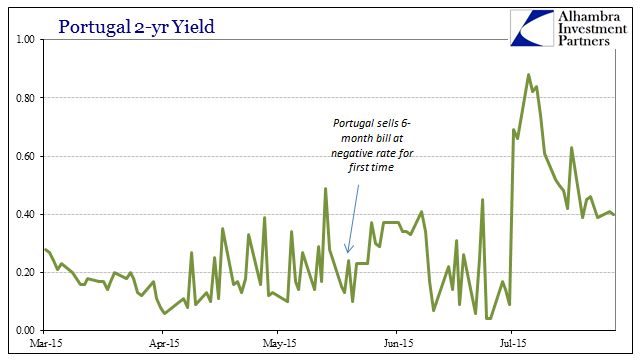

Il settore bancario ombra non necessita di ulteriori motivi per ritirarsi ulteriormente dalle sue attività, così i tassi del denaro costantemente negativi non saranno affatto utili. Questo è uno dei motivi per cui i mercati obbligazionari europei sono "improvvisamente" diventati nervosi, nonostante la copertura del QE. La Grecia si prende tutta la colpa, ma sotto la superficie finanziaria c'è fermento che tutte le messe a punto riguardo i "premi a termine" del mondo non possono essere compensate.

Credo che questo sia il motivo per cui, nonostante l'apparente "aggiustamento" della Grecia nelle ultime settimane, i mercati obbligazionari europei rimangono instabili. C'è ancora da mettere in conto un'ulteriore incertezza greca, ma nel complesso il collegamento tra dealing monetari inferiori e volatilità del mercato obbligazionario è abbastanza convincente.

Questo è stato il modello del QE: si intromette nelle precedenti funzioni lasciando gli economisti ad escogitare modi per affermare che abbia "funzionato", dal momento che i punti di riferimento principali non vengono mai soddisfatti. In Europa il mercato monetario è inondato da negatività dannosa, senza che l'ago si sia spostato nella direzione prevista, ovvero, prestiti all'economia reale (da qui il quasi panico nel calo del PMI dell'Eurozona). Come in Giappone, gli effetti negativi sono piuttosto evidenti, mentre i presunti benefici sono o sempre dietro l'angolo oppure poco chiari da essere una questione di studio puramente accademica.

Questo è il problema di tutti i tipi di monetarismo, poiché l'economia sostiene che sia neutro sotto il profilo economico. Ma non è affatto neutrale, poiché il danno al settore finanziario è pronunciato; e i danni al settore finanziario alla fine si traducono in qualcosa di molto, molto peggio rispetto ad un'assenza del QE. Questa è la lezione della Grande Recessione, monetarismo che è motivo di grande negatività, e che continua ad essere ripetuto finché QE rimane classificato, anche da parte del shrillest di pretesti, come stimolo.

Traduzione per il Portico Dipinto a cura di Johnny Contanti.

- 1. QE Fails Again——It Has Roiled European Bond Markets, But Stimulated No Real Sector Lending, Jeffrey P. Snider, David Stockman's Contra Corner, 29 luglio 2015.

- Johnny Contanti's blog

- Login per inviare commenti

- Versione stampabile

- Send by email

Relevant Content

Articoli collegati

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/gold/t24_au_en_euoz_2.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/silver/t24_ag_en_euoz_2.gif)

![[Most Recent Exchange Rate from www.kitco.com]](http://www.weblinks247.com/exrate/exr24_eu_en_2.gif)

Commenti recenti

6 settimane 1 giorno fa

6 settimane 1 giorno fa

13 settimane 3 giorni fa

15 settimane 17 ore fa

16 settimane 4 giorni fa

16 settimane 5 giorni fa

25 settimane 4 giorni fa

30 settimane 1 giorno fa

33 settimane 2 giorni fa

42 settimane 6 giorni fa